Difference between revisions of "Simulace investičního burzovního indexu"

(→Vstupní parametry modelu fixní:) |

(→Vstupní parametry modelu fixní:) |

||

| Line 46: | Line 46: | ||

* Směrodatná odchylka (tedy volatilita výnosu = míra kolísání hodnoty výnosu) je stanovena na 15%. | * Směrodatná odchylka (tedy volatilita výnosu = míra kolísání hodnoty výnosu) je stanovena na 15%. | ||

| − | dle [[File:Výstřižek.PNG]] | + | dle |

| + | |||

| + | [[File:Výstřižek.PNG]] | ||

==Počáteční nastavení modelu== | ==Počáteční nastavení modelu== | ||

Revision as of 21:56, 8 June 2014

Contents

Zadání

- Název simulace: Investování do burzovních indexů

- Předmět: 4IT495 Simulace systémů (LS 2013/2014)

- Autor: Kristýna Gubišová (xgubk00)

- Typ modelu: Monte Carlo

- Modelovací nástroj: MS Office Excel 2010

- Zadání

Metoda simulace

Z důvodu simulace ekonomického problému a kvůli dosažení mnoha konečných hodnot investování, je pro tuto simulaci nejvhodnější metoda Monte Carlo v prostředí MS Excel 2010.

Úvod do problematiky

Nejčastější otázkou dnešní doby se čím dál, tím častěji stává právě otázka "Jak vydělat více peněz"? Velmi dobrým způsobem rychlého bohatnutí se v současné době stává spekulace, a to převážně spekulace na růst či pokles burzovních indexů.

V této simulaci se budu věnovat investicím do burzovního indexu S&P 500.

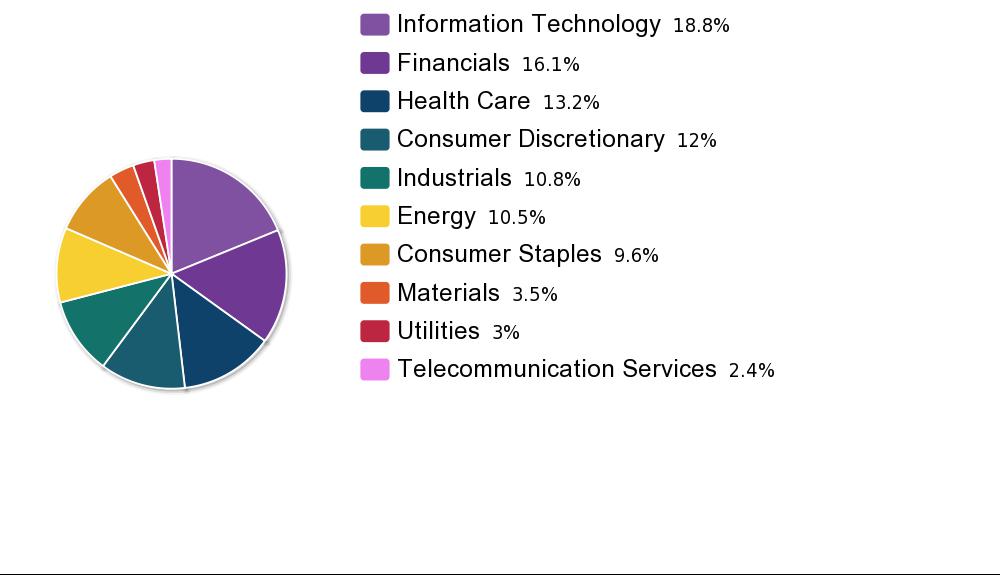

Index S&P 500 je spravován komisí pro index S&P společnosti Standard and Poor’s a je pozorně sledován investory na celém světě jako ukazatel amerických akcií velkých společností. Hlavními sektory indexu S&P 500 jsou informační a technologický sektor, finančnictví, energetický sektor, zdravotnictví a průmysl, z nichž každý představuje 11% až 18% indexu. Menší sektory zahrnují podniky veřejných služeb a zpracovatelské podniky, z nichž každý představuje méně než 4% indexu. Je důležité mít na paměti, že tento index nemusí obsahovat největších 500 společností ve Spojených státech, ale široký průřez společností s velkou tržní kapitalizací (nejméně 4 mld. USD) kmenových akcií z různých sektorů kótovaných na akciových trzích Spojených států.

Menší sektory zahrnují podniky veřejných služeb a zpracovatelské podniky, z nichž každý představuje méně než 4% indexu. Je důležité mít na paměti, že tento index nemusí obsahovat největších 500 společností ve Spojených státech, ale široký průřez společností s velkou tržní kapitalizací (nejméně 4 mld. USD) kmenových akcií z různých sektorů kótovaných na akciových trzích Spojených států.

Aktuální informace k vývoji S&P 500 indexu lze nalézt zde.

Model investování:

Model je koncipován každému investorovi na míru, tedy každý investor si může stanovit počáteční investici, délku investování a zdali bude či nebude chtít na konci každého roku ještě doinvestovávat (tzv. průběžná investice). V případě, že nebude dodatečně investovat, stačí vyplnit nulovou hodnotu, v případě, že bude dodatečně investovat zvolí si částku.

Vstupní parametry modelu variabilní:

- Počáteční investice - částka, kterou chce investor investovat a volí si ji sám.

- Délka investování v letech - parametr volí investor

- Průběžná investice na konci roku - parametr volí investor v rozsahu 0 až libovolná částka

Vstupní parametry modelu fixní:

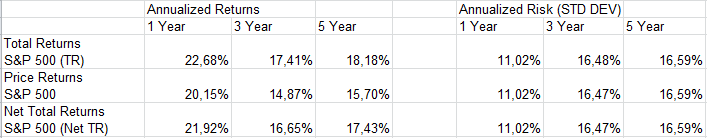

- Průměrný roční výnos indexu - výnos pro výpočet výkonnosti s&P 500 indexu udávaný v procentech na 11,50%

- Směrodatná odchylka (tedy volatilita výnosu = míra kolísání hodnoty výnosu) je stanovena na 15%.

dle

Počáteční nastavení modelu

Model je pro pochopení nastaven na hodnoty:

- Vaše počáteční investice: 100 000

- Průměrný roční výnos indexu: 11,50%

- Směrodatná odchylka výnosu: 15%

- Délka investování: 25 let

- Průběžná investice na konci roku: 10 000